В

прошлом остался 2012 год, бухгалтеры и экономисты подвели его итоги и

свели дебет с кредитом. Теперь самое время проанализировать эти итоги и

посмотреть, как развивался рынок сельскохозяйственной техники.

При анализе мы будем исходить из того, что он (рынок) состоит из:

- импорта сельскохозяйственной техники без учета поставок из Белоруссии;

- импорта сельскохозяйственной техники из Белоруссии;

- отгрузки (не реализации) сельскохозяйственной техники предприятиями-изготовителями России за вычетом техники, поставленной ими на экспорт.

СЕЛЬСКОХОЗЯЙСТВЕННЫЕ ТРАКТОРЫ

По информации Росстата, в 2012 году сельскохозяйственными организациями России было приобретено 9256 тракторов, что меньше на 6% (на 591 единицу), чем в 2011 году (диаграмма 1). Коэффициент обновления парка тракторов составил 3,4% (без тракторов, на которых смонтированы землеройные, мелиоративные и другие машины).

Наличие тракторов в сельскохозяйственных организациях на начало 2013 года составило 274125 единиц (без тракторов, на которых смонтированы землеройные, мелиоративные и другие машины), что на 6,3% (на 18451 единицу) меньше, чем на начало 2012 года.

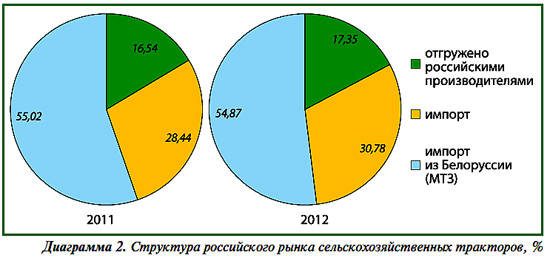

По данным Российской ассоциации производителей сельхозтехники, по итогам 2012 года 82,65% рынка сельскохозяйственных тракторов в России занимал импорт, что незначительно отличается от доли импорта по итогам 2011 года, равного 83,46% (диаграмма 2).

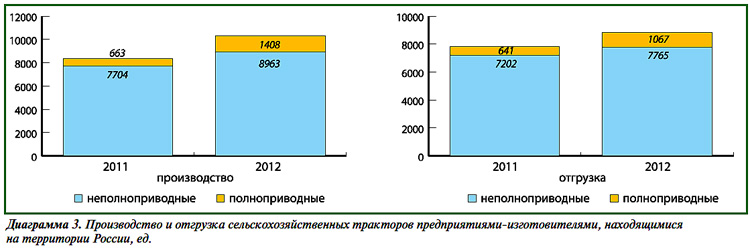

Отгрузка сельскохозяйственных тракторов предприятиями-изготовителями, находящимися на территории России, в 2012 году увеличилась на 12,61%, или на 989 единиц (без учета техники, отправленной на экспорт) (таблица 1).

За 2012 год производство полноприводных сельскохозяйственных тракторов выросло на 112,37%, или на 745 единиц. При этом отгрузка выросла только на 66,46%, или на 426 единиц (диаграмма 3).

Тем не менее тенденция положительная, на основании чего можно сделать вывод о начале перевооружения отечественных сельскохозяйственных товаропроизводителей энергонасыщенными тракторами, произведенными (или хотя бы собранными) в России. Стоит отметить, что импорт сельскохозяйственных тракторов в 2012 году также вырос – на 14,33% (плюс 1877 единиц). Импорт из Белоруссии тракторов МТЗ за исследуемый период снизился на 101 единицу (на 0,4%) и составил 25234 единицы (таблица 1).

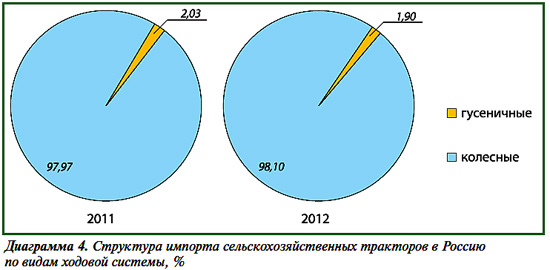

Анализ структуры импорта сельскохозяйственных тракторов в Российскую Федерацию по видам ходовой системы в 2012 году показывает, что 98,1% (14690 единиц) всех импортированных тракторов имеют колесную ходовую систему, а гусеничных всего было импортировано 285 единиц (с учетом прочих), что составляет 1,9% (диаграмма 4).

В 2012 году в общем количестве импортированных в Россию колесных тракторов было 20,55% (более 3 тыс. единиц) бывших в эксплуатации, а новых – 79,45%, или 11671 единица (диаграмма 5).

Объемы импорта как новых, так и бывших в эксплуатации тракторов растут. Так, по новым тракторам рост составил 16,35% (1640 единиц), а поставки тракторов, бывших в эксплуатации, выросли на 7,78% (218 единиц).

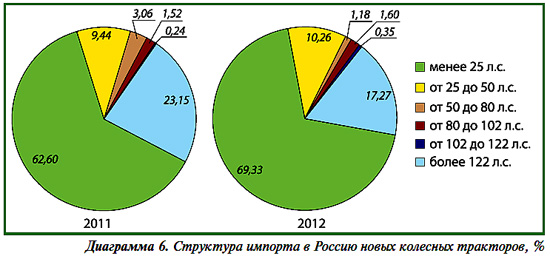

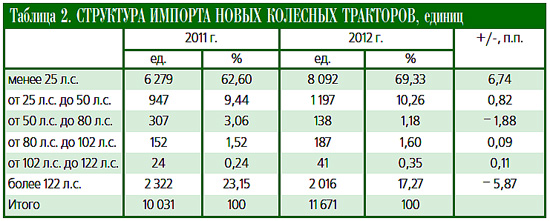

Анализ структуры импорта в Россию новых колесных тракторов за 2011– 2012 годы (диаграмма 6) показывает увеличение объема импорта тракторов мощностью менее 25 л.с. на 6,74 процентного пункта. При этом незначительно (на 1,88 процентного пункта) сократилась доля импорта тракторов мощностью от 50 до 80 л.с. и существенно – на 5,87 процентного пункта – снизилась доля импорта тракторов мощностью более 122 л.с.

Структура импорта новых колесных тракторов в Россию за 2011–2012 годы в натуральном выражении приведена в таблице 2.

По итогам 2012 года новых колесных тракторов мощностью менее 25 л.с. было импортировано на 26,87% (на 1813 единиц) больше, чем в 2011 году. Тракторов мощностью от 25 л.с. до 50 л.с. – на 26,4% (на 250 единиц) больше, тракторов мощностью от 50 л.с. до 80 л.с. было импортировано на 55,05% меньше – спад по ним составил 169 единиц. Тракторов мощностью от 80 л.с. до 102 л.с. импортировано на 23,03% (на 35 единиц) больше, чем в 2011 году. Рост импорта тракторов мощностью от 102 л.с. до 122 л.с. составил 70,83%, или 17 единиц. Импорт тракторов мощностью более 122 л.с. за 2012 год сократился на 13,18%, или на 306 единиц (таблица 2).

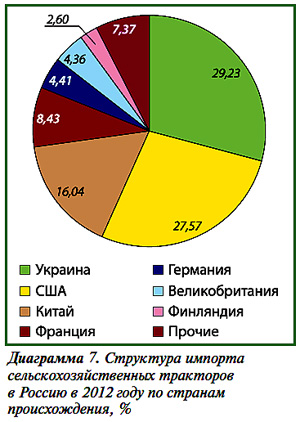

В структуре импорта сельскохозяйственных тракторов (без учета импорта из Республики Белоруссия) наибольшую долю занимает Украина, на которую приходится 29,23% рынка (59,6 млн долларов США). Далее следует импорт из США с долей рынка 27,57% (56,2 млн долларов). Импорт из Китая составляет 16,04% рынка (32,7 млн долларов) (диаграмма 7).

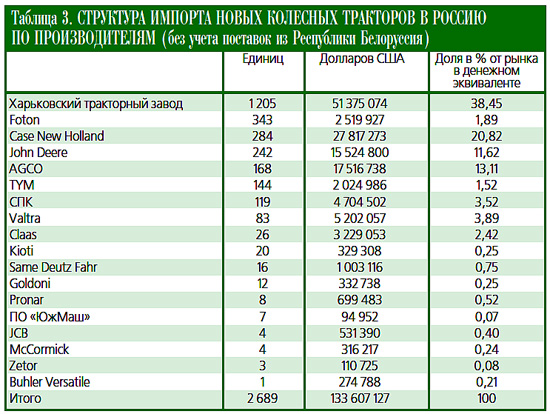

Следует отметить, что из общего количества импортированных тракторов (новых и бывших в эксплуатации) (диаграмма 5) в 2012 году на мини-тракторы для проведения сельскохозяйственных работ пришлось 7862 единицы. Кроме того, садовые и прочие неучтенные тракторы в общем объеме составляют немногим более 4,1 тыс. единиц. Поэтому тракторов, предназначенных для ведения сельскохозяйственного производства, было импортировано 2 689 единиц (таблица 3). Далее именно об этом сегменте, представляющем для нас единственный интерес, и пойдет разговор.

Основными импортерами сельскохозяйственных колесных тракторов на российский рынок являются такие компании, как Харьковский тракторный завод, John Deere, CNH, AGCO, Buhler Versatile, Claas, JCB, Foton, Kioti, TYM, Valtra, SDF, Daedong.

Наибольший объем импорта сельскохозяйственных тракторов в Россию как в физическом, так и в денежном выражении приходится на Харьковский тракторный завод, который поставил на российский рынок 1205 единиц техники на 51,3 млн долларов. Доля рынка Харьковского тракторного завода в денежном эквиваленте составляет 38,45%, а в физическом – 44,81%.

Китайский производитель сельскохозяйственной техники Foton поставил на российский рынок 343 трактора и при этом занимает долю 12,76% от физического объема, от денежного – менее 2%.

Case New Holland, занимая 20,82% от доли рынка в денежном эквиваленте, поставил в Россию 284 трактора, что больше, чем John Deere с долей 11,62% и объемом поставки 242 трактора (таблица 3).

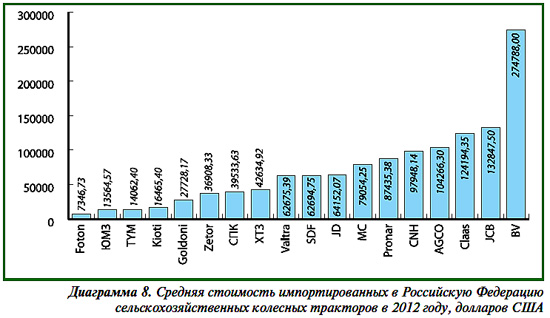

Средняя стоимость импортированных на российский рынок сельскохозяйственных колесных тракторов наглядно показана на диаграмме 8. Широкий разброс стоимости объясняется столь же широким диапазоном импортируемых тракторов по мощностным характеристикам, а также уровнем технологичности, степенью внедрения современных технологий, уровнем автоматизации и роботизации систем управления.

Так, если производители сельскохозяйственных тракторов Китая (например Foton или Daedong) в основном специализируются на производстве малогабаритной техники тягового класса 0,6–1,4, то и средняя их стоимость будет невысокой. Кроме того, степень их технологичности и качества находится на среднем уровне, да и то благодаря использованию части комплектующих европейского или американского производства.

Между тем такие компании, как CNH, AGCO, Buhler Versatile, Claas, представляют свою высокотехнологичную продукцию в высоком ценовом сегменте. В тракторах, производимых этими компаниями, внедрены системы автоматического управления, применены элементы роботизации, особое внимание уделено созданию комфортных условий работы. В этой связи стоимость тракторов довольно высока, и позиционируются они на рынке как «премиум»-сегмент.

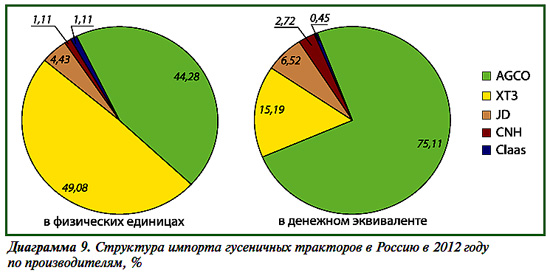

Как отмечалось выше, общий объем импорта в Россию гусеничных сельскохозяйственных тракторов в 2012 году составил 271 единицу на общую сумму 32,8 млн долларов США.

Основными импортерами гусеничных тракторов на российский рынок являются Харьковский тракторный завод, AGCO и John Deere (таблица 4).

На Харьковский тракторный завод приходится более 49% рынка в физических единицах (133 трактора), а в денежном эквиваленте – 4,9 млн долларов США (15,2% рынка) (диаграмма 9).

Транснациональная корпорация AGCO импортировала в 2012 году 120 гусеничных тракторов на общую сумму 24,6 млн долларов США и в структуре импорта (по количеству) заняла 44,28%, а в денежном эквиваленте – 75,11%.

John Deere в сегменте импорта гусеничных тракторов занимает долю в 4,43% с 12 тракторами на общую сумму 2,1 млн долларов США.

ЗЕРНОУБОРОЧНЫЕ КОМБАЙНЫ

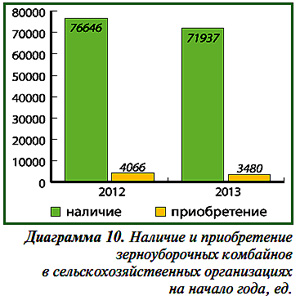

По информации Росстата, в 2012 году сельскохозяйственными организациями России было приобретено 3480 зерноуборочных комбайнов, что меньше на 14,4% (на 586 единиц) по сравнению с итогами 2011 года. Коэффициент обновления парка зерноуборочных комбайнов в России составил 4,8% против 5,3% в 2011 году (диаграмма 10).

Наличие зерноуборочных комбайнов в сельскохозяйственных организациях на начало 2013 года составило 71 937 единиц, что на 6,1% меньше, чем на начало 2012 года, или на 4 709 единиц.

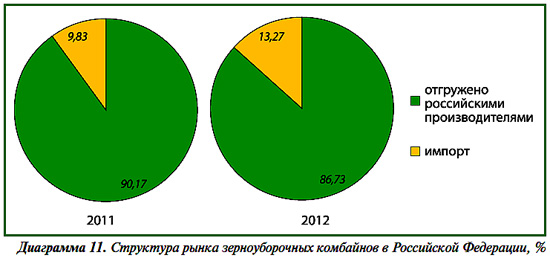

По данным Российской ассоциации производителей сельхозтехники, по итогам 2012 года 86,73% рынка зерноуборочных комбайнов в России занимает внутреннее производство (диаграмма 11).

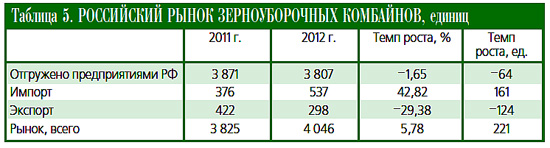

Общий объем рынка зерноуборочных комбайнов в Российской Федерации в 2012 году составил 4046 единиц, что на 5,78 % (на 221 физическую единицу) больше, чем в 2011 году (таблица 5).

На диаграмме 12 приведены данные по производству и отгрузке зерноуборочных комбайнов предприятиями-изготовителями, находящимися на территории России, за 2011–2012 годы. Так, общий объем производства зерноуборочных комбайнов в 2012 году составил 3191 единицу, что на 20,42% (на 819 единиц) меньше уровня 2011 года.

Общий объем отгрузки зерноуборочных комбайнов предприятиями-изготовителями, находящимися на территории России, за 2011–2012 годы также сократился. Темп снижения составил 1,65%, или 64 физические единицы.

В России основными производителями и поставщиками зерноуборочных комбайнов являются:

- КЗ «Ростсельмаш» (кроме головного предприятия в Ростове-на-Дону, осуществляет сборку комбайнов в ЗАО «Благовещенскагротехснаб»);

- «Гомсельмаш», осуществляющий в России сборку комбайнов на мощностях СП «Брянсксельмаш», ЗАО «ШМ «Кранспецбурмаш» (Амурская обл.), ОАО «Агропромпарк» (Ульяновская обл.), ОАО «Бурея-Кран» (Амурская обл.);

- Claas (осуществляет промышленную сборку комбайнов на ООО «Клаас» в Краснодарском крае);

- ПО «Красноярский завод комбайнов» (ПО «КЗК»);

- Case New Holland (CNH) (осуществляет промышленную сборку комбайнов в Республике Татарстан в ООО «CNH-КамАЗ-Индустрия»);

- John Deere (имеет заводы по промышленной сборке сельскохозяйственной техники в Московской и Оренбургской областях, кроме того, осуществляет промышленную сборку комбайнов в ООО «Амурский металлист»);

- Sampo Rosenlew (осуществляет промышленную сборку комбайнов в ЗАО «Сампо Ростов» и ЗАО «Агротехмаш» (Тамбовская обл.);

- AGCO (осуществляет промышленную сборку комбайнов на мощностях ОАО «НЕФАЗ» (Республика Татарстан).

Из вышеперечисленных производителей зерноуборочных комбайнов на территории России основными являются КЗ «Ростсельмаш», «Гомсельмаш» и ПО «КЗК» – объем отгрузки отечественным сельскохозяйственным товаропроизводителям этими предприятиями по итогам 2012 года составил 3509 единиц (притом что всего было отгружено произведенных в России комбайнов 3801 единица).

Основными производителями зерноуборочных комбайнов стран дальнего зарубежья, импортирующими технику на территорию России, являются: Claas, Case New Holland, John Deere, Sampo Rosenlew, AGCO, Laverda.

Общий объем импорта техники (новой и бывшей в эксплуатации) этих предприятий по итогам 2012 года составил 537 единиц (диаграмма 13). Наибольшую долю в структуре российского рынка импортированных зерноуборочных комбайнов занимает новая техника, на долю которой приходится 91,2% (490 физических единиц), а 8,8% (47 физических единиц) – бывшая в эксплуатации.

Следует сказать, что общий объем импорта зерноуборочных комбайнов в Россию (537 единиц) включает в себя и реимпорт, а также прочие зерноуборочные комбайны в общем количестве 235 единиц. Таким образом, чистый импорт составляет 302 единицы (537 минус 235). Именно этот показатель мы и возьмем в качестве базового для оценки импорта зерноуборочных комбайнов в Россию основными производителями стран дальнего зарубежья.

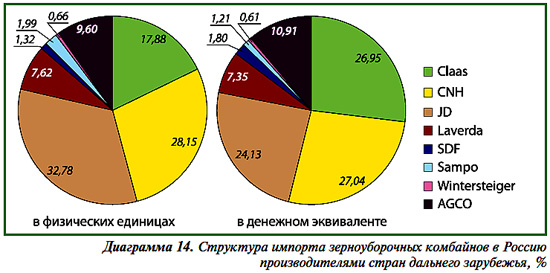

Анализ структуры импорта зерноуборочных комбайнов в Россию производителями стран дальнего зарубежья в физическом выражении показывает, что наибольшая доля принадлежит компании John Deere – 32,78%, или 99 единиц. В то же время доля John Deere в денежном эквиваленте составляет всего 24,13%, что соответствует третьей строчке рейтинга (диаграмма 14, таблица 6).

Case New Holland занимает 28,15% рынка с 85 физическими единицами импортированных зерноуборочных комбайнов, но доля объема поставки в денежном эквиваленте соответствует 27,04% – это первая строчка рейтинга.

Claas импортировал в Россию 54 зерноуборочных комбайна и занял долю, равную 17,88% от общего объема импортированных зерноуборочных комбайнов в физических единицах, а в денежном эквиваленте – 26,95%, что соответствует второй строчке рейтинга.

Следует отметить, что производители зерноуборочных комбайнов стран дальнего зарубежья постепенно наращивают объемы сборки на территории России. Но объем локализации производства этой техники остается на крайне низком уровне вследствие низкого качества отечественного промышленного сырья, экономической нецелесообразности и высокой стоимости энергоресурсов.

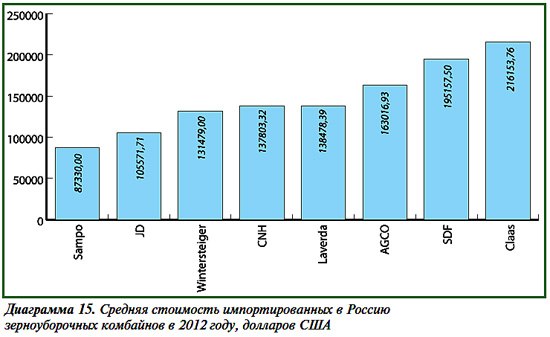

Данные о средней стоимости импортированных зерноуборочных комбайнов по данным таможенных деклараций также являются не менее интересными (диаграмма 15).

Так, в более высоком ценовом диапазоне расположились такие производители, как Claas, Same Deutz Fahr и AGCO. Средняя стоимость импортированных в Россию зерноуборочных комбайнов компанией Claas является наибольшей и составляет 216,2 тыс. долларов США.

В среднем ценовом диапазоне расположились такие компании, как Case New Holland, Laverda и Wintersteiger. Зерноуборочные комбайны компании CNH в среднем стоят 137,8 тыс. долларов.

Наименьшую среднюю стоимость импортированного комбайна имеет компания Sampo Rosenlew.

КОРМОУБОРОЧНЫЕ КОМБАЙНЫ

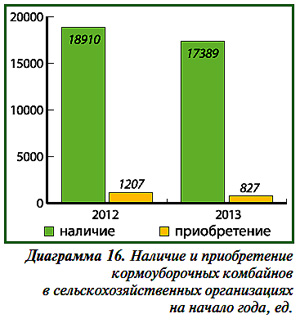

По информации Росстата, в 2012 году сельскохозяйственными организациями России было приобретено 827 кормоуборочных комбайнов, что меньше на 31,5% (на 380 единиц) по сравнению с итогами 2011 года. Коэффициент обновления парка кормоуборочных комбайнов составил 4,8% в 2012 году против 6,4% по итогам 2011 года (диаграмма 16).

Наличие кормоуборочных комбайнов в сельскохозяйственных организациях на начало 2013 года составило 17389 единиц, что на 8% (на 1521 единицу) меньше, чем на начало 2012 года.

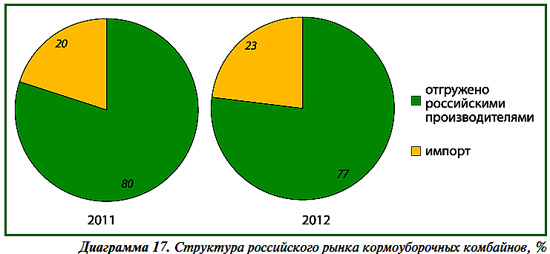

По данным Российской ассоциации производителей сельхозтехники, по итогам 2012 года 77% рынка кормоуборочных комбайнов в России занимает импорт, что незначительно отличается от доли импорта по итогам 2011 года, равного 80% (диаграмма 17).

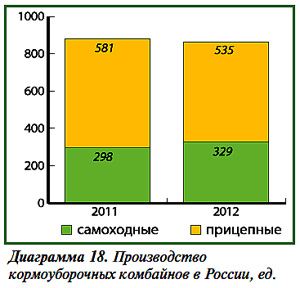

Объем производства кормоуборочных комбайнов в России за 2012 год составил 864 единицы, что меньше уровня 2011 года на 1,7%, или на 15 единиц (диаграмма 18). При этом сокращение произошло из-за значительного снижения объема производства прицепных кормоуборочных комбайнов – на 7,9%, или на 46 единиц; производство самоходных кормоуборочных комбайнов за тот же период выросло на 10,4%, или на 31 единицу. В общем объеме производство прицепных кормоуборочных комбайнов составляет 62% и самоходных – 38%.

Общий объем отгрузки кормоуборочных комбайнов предприятиями-изготовителями, находящимися на территории России, составил 785 единиц, что меньше уровня 2011 года на 18,5%, или на 178 единиц (диаграмма 19).

Следует отметить, что снизились объемы отгрузки как прицепных, так и самоходных кормоуборочных комбайнов. Так, снижение объема отгрузки в 2012 году к 2011 году по самоходным кормоуборочным комбайнам составило 14,2%, или 47 единиц, по прицепным 20,7%, или 131 единицу.

В общем объеме отгрузки кормоуборочных комбайнов доля прицепных составляет 63,9%, а самоходных – 36,1%.

Основными поставщиками кормоуборочных комбайнов на российский рынок являются:

- КЗ «Ростсельмаш» (производит самоходные кормоуборочные комбайны «Дон-680» и РСМ-1401, кроме того, на мощностях компании Klever производит прицепной кормоуборочный комбайн КСД-2,0);

- «Гомсельмаш» (осуществляет сборку самоходных кормоуборочных комбайнов на СП «Брянсксельмаш» – КСК-600, КВК 800-16, а также прицепных кормоуборочных комбайнов КДП-3000; кроме того, из машинокомплектов начата сборка самоходных кормоуборочных комбайнов на «Реммаше» в Удмуртии);

- «Корммаш» (г. Орел, осуществляет производство прицепных кормоуборочных комбайнов КИР-1,5);

- «Зарем» (г. Майкоп, осуществляет производство прицепных кормоуборочных комбайнов КПП-2 «Кубань-2»);

- Петербургский тракторный завод (ПТЗ, совместное производство, учрежденное ОАО «Кировский завод» и немецкой фирмой Doppstadt GmbH, изготавливает самоходные кормоуборочные комбайны «Марал-125»);

- JF-Stol- (немецкая компания, специализирующаяся на производстве кормоуборочной техники, в том числе прицепных кормоуборочных комбайнов серии FCT).

Такие транснациональные компании, как Claas, John Deere, а также компания Krone в представлении не нуждаются.

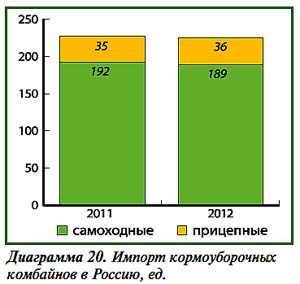

Объем импорта кормоуборочных комбайнов в Россию за 2012 год сократился менее чем на 1% (на 2 единицы) и составил 225 единиц. Наибольшую долю в импорте занимают самоходные кормоуборочные комбайны – 84% (189 единиц), а прицепные – 16% (36 единиц) (диаграмма 20).

Из общего объема импортированных в Россию самоходных кормоуборочных комбайнов всего одна машина была неновой.

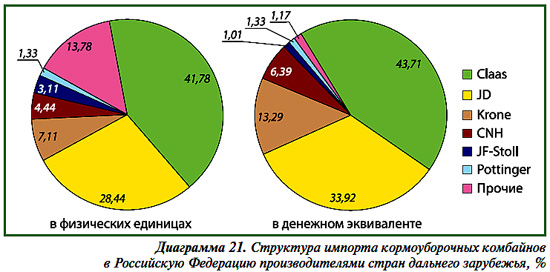

Наибольшую долю в импорте кормоуборочных комбайнов на таможенную территорию России занимает компания Claas как в физическом выражении – 41,78%, так и в денежном эквиваленте – 43,71% (диаграмма 21).

Транснациональная корпорация John Deere занимает 28,44% импорта в физическом выражении, а в денежном – 33,92%. Компания Krone имеет 7,11% рынка импортной техники в физическом выражении и 13,29% в денежном эквиваленте.

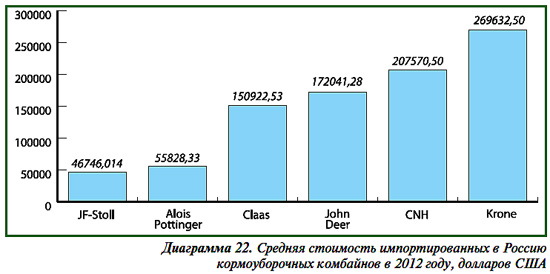

Среднюю стоимость импортированных в Россию кормоуборочных комбайнов в 2012 году можно проследить с помощью диаграммы 22.

Наиболее дорогие комбайны импортируются компанией Krone. Их средняя стоимость по итогам 2012 года составила 269 632,5 доллара.

В среднем сегменте расположились такие компании, как Claas – 150922,53 доллара, John Deere – 172041,28 доллара, Case New Holland – 207 570,5 доллара.

В нижнем сегменте расположились компании JF-Stol- – 46 746,14 доллара и Alois Pottinger – 55 828,33 доллара. Значительное ценовое отличие в данном случае объясняется тем фактом, что кормоуборочные комбайны, производимые и импортируемые в Россию последними двумя компаниями, являются прицепными.

Артем Елисеев, эксперт-аналитик

Источник: журнал «Аграрное обозрение», №2, 2013 год

Российский рынок сельскохозяйственной техники: итоги 2012 года

- Просмотров: 4439